Crédit carbone et contribution carbone désormais acceptés dans...

Le 9 avril, le conseil d’administration du « Science Based Targets iniative » a annoncé son souh...

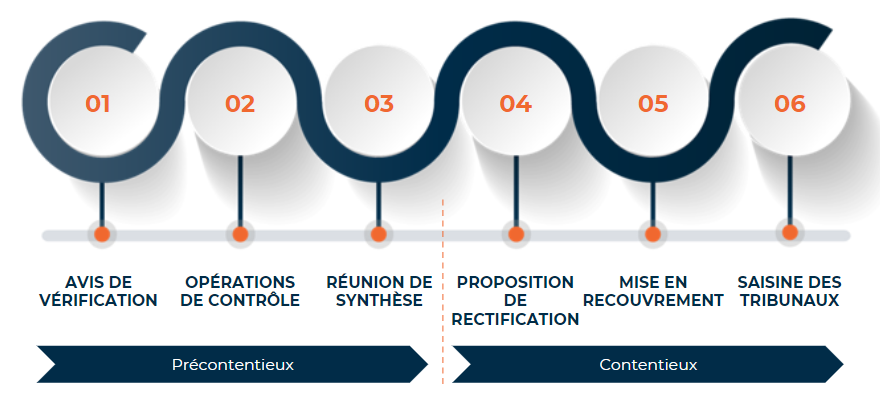

Lorsque votre entreprise est confrontée à un désaccord avec l’administration fiscale concernant une déclaration de Crédit d’Impôt Recherche (CIR) et/ou de Crédit d’Impôt Innovation (CII) lors d’un contrôle fiscal, il est essentiel de savoir quelles sont vos options de recours.

Découvrez quelles procédures suivre pour saisir les instances et quels résultats espérer.

Le comité consultatif a été instauré en 2016 pour réduire les contentieux entre les entreprises et l’administration fiscale concernant les redressements portant sur l’éligibilité et/ou l’affectation des dépenses de R&D valorisées au CIR ou au CII.

En effet, le crédit d’impôt recherche avait connu un vif succès auprès des entreprises, mais l’administration soupçonnait certaines de fraude, d’autres d’avoir commis des erreurs dans l’appréciation de l’éligibilité ou le calcul. L’une des mesures prises a été la création du comité consultatif.

Le comité consultatif peut uniquement être sollicité dans le cadre de procédures de vérification de comptabilité ou de contrôle sur pièces et pour les propositions de rectification adressées au contribuable dans le cadre d’un contrôle fiscal.

La saisine du comité consultatif doit se faire, à la demande du contribuable, dans les 30 jours qui suivent la réception de la réponse aux observations du contribuable (imprimé n°3926-SD) par le biais d’un courrier recommandé avec accusé de réception, et peut se faire en parallèle d’un premier recours hiérarchique.

Depuis le 17 novembre 2021, une nouvelle phase a été introduite : la transmission au service vérificateur, dans un délai de 60 jours à compter de la demande de saisine du comité, d’un document de synthèse des contestations, selon le formulaire cerfa 2211-SD. Bien que ce délai ne soit pas contraignant, il est préférable de transmettre le formulaire ainsi qu’une synthèse technique des projets présentés, afin que le comité consultatif puisse instruire la demande dans les meilleures conditions.

Le contribuable reçoit une convocation par courrier 1 à 2 mois avant la date de la réunion qui se tient systématiquement à Paris. Il peut consulter les documents dont dispose le comité mais aussi transmettre de nouveaux, des compléments ou une synthèse des motifs l’ayant conduit à saisir le comité, selon le délai précisé dans le courrier de convocation.

Les délais restent relativement longs ! Il se passe en moyenne 6 à 9 mois entre la demande de comité et le déroulement de la séance.

Le comité est présidé par un conseiller d’Etat et est constitué d’un représentant des finances publiques, d’un représentant du MESR et d’un secrétaire de séance. L’entreprise a la possibilité de se faire représenter par 3 personnes maximum ; le vérificateur ou l’inspecteur fiscal ayant conduit le contrôle fiscal est également convié, ainsi qu’un expert technique mandaté par le MESR.

La séance est ouverte par le Président qui rappelle les principaux faits et points de désaccord (motifs de redressement) et invite le contribuable à apporter tout complément. La parole est ensuite donnée au MESR qui va interroger directement l’entreprise et lui faire part de ses questions.

La présence d’un représentant technique de l’entreprise est indispensable pour pouvoir répondre aux questions de l’expert : l’enjeu de la réunion est de démontrer l’éligibilité technique des projets. La séance est courte : en moyenne 30 à 45 minutes.

Pour obtenir les résultats escomptés pour votre entreprise, il est primordial d’avoir bien préparé la réunion et d’être très au clair sur les projets à défendre : seuls des arguments ciblés, la présentation des indicateurs de R&D et/ou d’innovation peuvent convaincre l’expert !

Le comité délibère à huis clos et l’avis du comité est transmis à l’administration fiscale qui est ensuite en charge de le notifier au contribuable avec le montant du CIR ou du CII qu’elle propose de retenir. À l’instar des expertises CIR du MESR, il faut préciser que l’administration est libre de ne pas suivre l’avis du comité consultatif mais que l’usage veut que l’administration fiscale écoute l’avis émis par ce comité.

La médiation recouvre deux entités :

Ces deux instances indépendantes l’une de l’autre coopèrent étroitement avec pour objectif d’éviter l’engorgement des Tribunaux Administratifs en résolvant, en amont, les litiges pouvant intervenir entre l’administration au sens large et les contribuables.

La médiation peut être saisie pour tout désaccord portant sur le CIR ou le CII, sous réserve qu’une première démarche de l’entreprise auprès du service concerné ait fait l’objet d’un rejet total ou partiel (par exemple, après un recours hiérarchique dans le cadre d’un contrôle fiscal).

L’un des motifs les plus fréquents de saisine du Médiateur réside dans les désaccords portant sur l’éligibilité technique des projets valorisés au CIR ou au CII ; l’administration ayant rejeté l’éligibilité et opéré un redressement, et le contribuable cherchant à faire valoir ses droits.

Que le rejet des projets soit dû à une expertise technique défavorable ou à un avis émanant exclusivement de l’administration fiscale (BVCI, DVNI, PCE), l’intervention de la médiation peut permettre d’obtenir une première expertise, une contre-expertise ou un échange avec l’expert ayant analysé le dossier.

L’obtention d’une contre-expertise dans ce contexte représente une nouvelle chance pour l’entreprise de voir ses projets validés, dans la mesure où l’administration fiscale est souvent encline à suivre l’avis rendu dans le cadre de cette contre-expertise. Néanmoins, si le dossier a déjà fait l’objet, lors de son instruction initiale, de plusieurs expertises et que des échanges ont eu lieu avec l’expert en amont de la proposition de rectification, la possibilité d’obtenir un nouvel avis technique devient limitée.

La médiation peut être également saisie en cas de différends relatifs à des demandes de remboursements du CIR ou du CII (délai dépassant 6 mois, blocage des remboursements sur la durée d’un contrôle etc).

La procédure de saisine du Médiateur s’effectue en remplissant un formulaire en ligne ou par l’envoi d’un courrier postal et doit comporter :

Sous 48h, l’entreprise recevra un accusé de réception circonstancié qui précisera si la demande est recevable ou réorientée pour une instruction préalable au plan local.

Une fois la demande de médiation déposée, et sous réserve que cette dernière soit recevable, le Médiateur est en charge du traitement de la demande de bout en bout.

L’instruction d’une demande de médiation se déroule selon un processus structuré : une fois les faits et points de désaccord exposés par l’entreprise, le médiateur s’adresse à l’administration pour recueillir son avis et sa proposition de solution.

Cet avis est ensuite examiné par les conseillers du médiateur qui ont en charge de confronter les avis et propositions des deux parties.

Après analyse préalable, le médiateur communique simultanément le résultat de sa médiation à l’entreprise et à l’administration pour qu’elle mette en œuvre les solutions proposées, sous réserve d’acceptation par l’entreprise. Si l’entreprise n’est pas satisfaite de la proposition qui lui est faite, elle peut reprendre les voies de contestation traditionnelles.

Les délais initialement courts, de 1 à 3 mois, peuvent être considérablement rallongés en fonction de la date de la saisine et de la nature de la demande. Il a également été constaté que certains dossiers mettaient plus d’un an à être traités.

À ce jour, les derniers chiffres officiels communiqués concernant les avis rendus et les délais d’instruction pour le comité consultatif datent de 2017.

Sur la base de notre retour d’expérience, le délai observé entre la saisine du comité consultatif et la séance reste assez long, mais tend à se raccourcir depuis 2023 (de 18 mois à 9 mois en moyenne). Toutefois, l’issue demeure assez aléatoire pour le contribuable.

Le recours à la médiation des entreprises devient plus long, avec des saisines qui régulièrement sont renvoyées auprès du conciliateur fiscal qui s’estime non compétent pour pouvoir traiter les requêtes. Le résultat de cette situation est qu’il est nécessaire pour l’entreprise de saisir une seconde fois la médiation, ce qui allonge les délais de traitements (plusieurs mois, parfois plus d’un an).

Qu’elle que soit l’option de recours retenue, comité consultatif ou médiation, certains éléments sont déterminants afin de mettre toutes les chances de son côté lors d’un contrôle fiscal portant sur le CIR ou le CII et d’obtenir le résultat le plus favorable pour votre entreprise.

Tout d’abord, la collecte et la préparation des éléments de contestation (juridique, technique) en amont est cruciale.

Ensuite, une explication synthétique des motifs de saisine, que ce soit pour une demande auprès du comité consultatif ou du médiateur est essentielle pour éviter une mauvaise compréhension du dossier et faciliter les échanges.

Découvrez nos derniers insights

Voir plus arrow_forward

Le 9 avril, le conseil d’administration du « Science Based Targets iniative » a annoncé son souh...

La taxe foncière est un impôt local applicable à tous les propriétaires de biens immobiliers, y c...

La Taxe d’Aménagement est un impôt local qui concerne les projets de construction, d’agrandisseme...

Le Crédit d’Impôt Recherche (CIR) et le Crédit d’Impôt Innovation (CII) permettent aux entreprise...