CIR CII et JEI : les grandes différences à connaître

Crédit Impôt Recherche (CIR) et Crédit Impôt Innovation (CII) : de nombreux points communs. Ces dispositi…

Le Crédit Impôt Innovation (CII) est un dispositif d’aides aux PME innovantes mis en place afin de soutenir le développement de nouveaux produits en finançant une partie des dépenses d’innovation pouvant être engagées en parallèle des activités de R&D. Il vient en complément du CIR et a été mis en place en 2013. Il représente environ 20% des dépenses en innovation. Bien qu’il en soit complémentaire, il n’est pas nécessaire de déclarer du CIR pour bénéficier du CII. Ce dispositif est réservé aux PME au sens communautaire : l’effectif ne doit pas dépasser 250 salariés pour un CA inférieur à 50M€ à l’année.

Crédit Impôt Recherche (CIR) et Crédit Impôt Innovation (CII) : de nombreux points communs. Ces dispositi…

CIR, CII, JEI, Subventions … Comment identifier les bons leviers de financements au bon moment ? De …

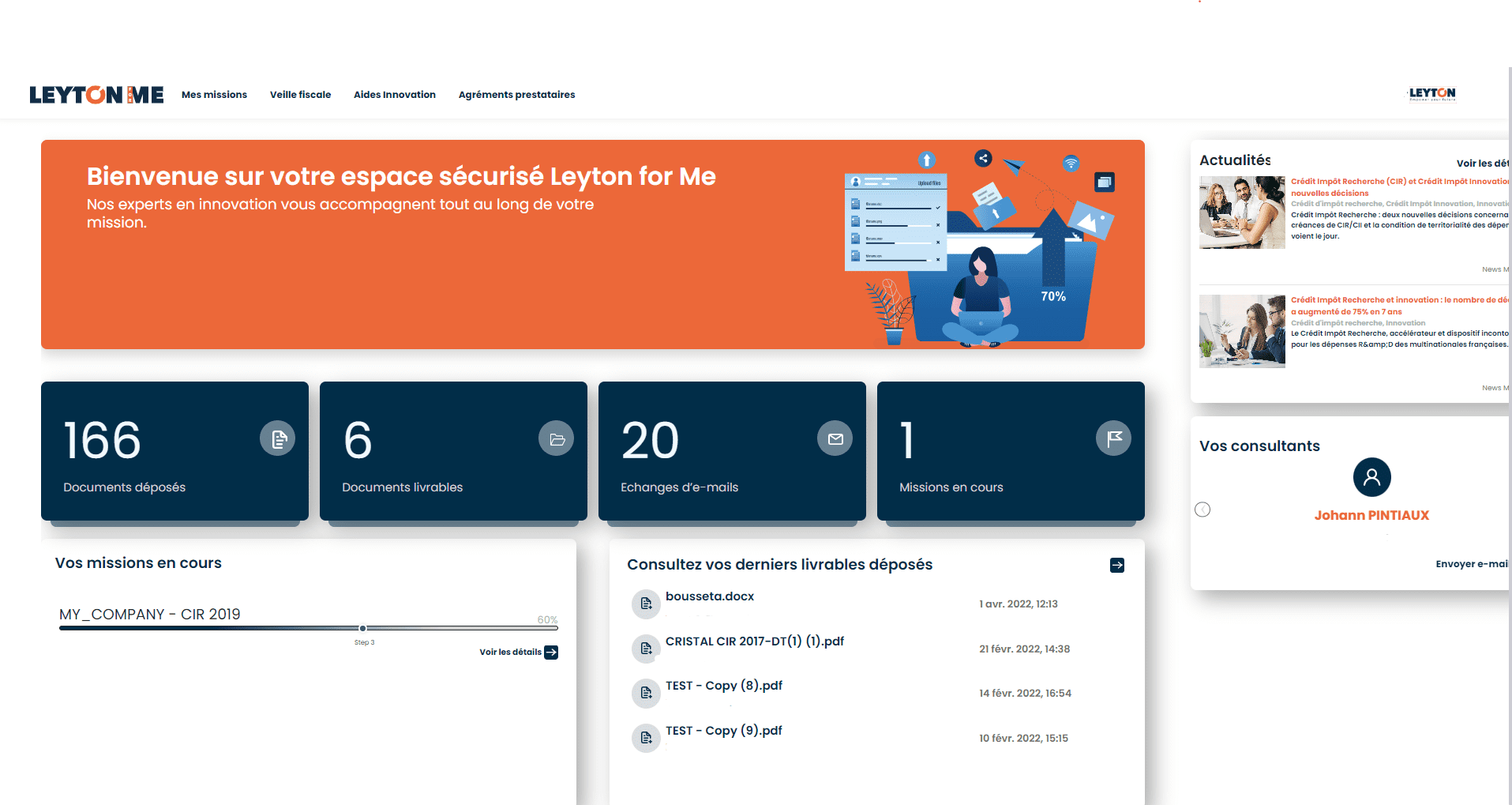

Cette application, développée par notre Tech Lab, facilite les échanges d’informations et le suivi de vos missions Crédit Impôt Innovation (CII) :

Nos experts en financement de l’innovation seront ravis de vous accompagner et vous apporter les premiers conseils nécessaires au développement de votre R&D

Je souhaite être recontacté par un expert

Pour obtenir une réponse sur-mesure pour vos enjeux, merci de bien vouloir remplir l’ensemble des champs du formulaire.

Des dispositifs spécifiques existent pour accélérer l’innovation et la R&D dans votre secteur. Start-up, PME ou grand groupe, découvrez les aides, subventions et financements les plus adaptés à vos projets et boostez votre trésorerie.

Découvrez si vos projets sont éligibles au Crédit Impôt Recherche (CIR)

Bénéficiez d’exonérations fiscales et sociales pour votre entreprise grâce au statut Jeune Entreprise Innovante (JEI)

Définition, enjeux et avantages du dispositif fiscal du CII

Le Crédit d’Impôt Innovation (CII) est un dispositif fiscal français qui vise à encourager les PME à investir dans des projets innovants en leur accordant un crédit d’impôt.

Le CII est une mesure complémentaire au Crédit d’Impôt Recherche (CIR) qui concerne spécifiquement les dépenses d’innovation.

Le CII permet aux entreprises qui engagent des dépenses d’innovation de bénéficier d’un crédit d’impôt équivalent à 20% de ces dépenses, dans la limite de 400 000 euros par an. Les dépenses éligibles incluent notamment les frais liés à la conception de prototypes, la réalisation d’études de faisabilité, les coûts de dépôt de brevets, dessins et modèles, etc.

Le CII est réservé aux PME qui ont un chiffre d’affaires annuel inférieur à 50 millions d’euros ou un bilan inférieur à 43 millions d’euros et un effectif inférieur à 250 personnes.

Le CII est calculé sur la base des dépenses éligibles engagées au cours de l’année fiscale. Elles sont définies comme étant les dépenses de recherche et développement (R&D), les dépenses relatives à l’innovation technologique, ainsi que les dépenses d’innovation organisationnelle et marketing.

Le CII est cumulable avec le CIR et d’autres aides publiques à l’innovation, telles que le Crédit d’Impôt Collection (CIC) et le statut de Jeune Entreprise Innovante (JEI).

Le Crédit d’Impôt Innovation (CII) peut être cumulé avec d’autres aides à l’innovation telles que les aides de Bpifrance ou les aides européennes, etc.

Le Crédit d’Impôt Innovation (CII) est destiné aux entreprises qui engagent des dépenses de recherche et développement (R&D) éligibles, à condition que ces entreprises soient soumises à l’impôt sur les sociétés (IS) ou à l’impôt sur le revenu (IR) dans la catégorie des bénéfices industriels et commerciaux (BIC).

Le crédit d’impôt innovation est un dispositif d’aide aux entreprises innovantes. Il a pour objectif de les soutenir les PME dans leurs dépenses d’innovation jusqu’au 31 décembre 2024. Il s’agit des dépenses de conception ou réalisation de prototypes ou des dépenses d’installation pilote de nouveaux produits.

Ces dépenses sont réparties en 6 catégories :

> Les dotations aux amortissements des immobilisations créées ou acquises à l’état neuf et affectées directement aux opérations de conception de prototypes ou installations pilote de nouveaux produits.

> Salaires et charges (dépenses de personnel affecté à la réalisation des opérations de conception). En cas de temps partiel, les dépenses sont retenues au prorata du temps effectivement consacré à ces opérations.

> Les frais de prise de brevets et de certificats d’obtention végétale ainsi que les frais de dépôt de dessins et modèles.

> Les frais de défense des brevets et dessins et modèles.

> Les dépenses externes : celles qui sont confiées à des entreprises ou bureaux d’étude agréés

Pour être éligible au CII, un bien corporel ou incorporel doit satisfaire à deux conditions cumulatives :

1. Le produit est dit « nouveau » s’il n’a pas encore été mis à disposition sur le marché ; le marché se définissant comme l’entreprise et ses concurrentes sur une zone géographique dédiée ;

2. Le produit doit se distinguer des produits existants ou des produits précédents par des performances supérieures. La preuve de cette supériorité peut être apportée par des études de marché, des descriptifs techniques ou une analyse comparative des brevets existants au début des travaux.

L’analyse de la supériorité des performances peut se faire via 4 critères non cumulatifs ; un produit présentant des performances supérieures de l’un des critères est éligible :

1. Sur le plan fonctionnel : cela peut être obtenu en ajoutant de nouvelles fonctionnalités ou en améliorant sensiblement celles déjà présentes sur le marché.

2. Sur le plan technique : cela concerne l’amélioration notable des caractéristiques non fonctionnelles, telles que la fiabilité, le temps de réponse, le débit ou le poids du produit.

3. Sur le plan ergonomique : cela consiste en une amélioration notable de l’ergonomie physique (adaptation du produit aux caractéristiques physiologiques et morphologiques de l’être humain ou d’une certaine population) ou cognitive du produit (adaptation au fonctionnement cognitif des utilisateurs).

4. Sur le plan de l’éco-conception : cela implique de prendre en compte les impacts environnementaux ou sur la santé humaine lors de la conception et du développement du produit tout au long de son cycle de vie.

Il est donc important de démontrer que le produit innovant offre des performances supérieures à celles des produits concurrents sur le marché, en se basant sur ces différentes caractéristiques.

Créer un nouveau produit innovant qui se distingue de la concurrence peut permettre de récupérer depuis le 1er janvier 2023 jusqu’à 30% des dépenses de conception du nouveau produit grâce au crédit d’impôt innovation (le taux étant de 20% auparavant).

Pour bénéficier de ce crédit d’impôt en tant qu’entreprise impliquée dans l’éco-conception, il faut concevoir un produit qui présente une amélioration notable et mesurable de ses performances environnementales par rapport aux produits concurrents. Cette amélioration peut porter sur plusieurs aspects, tels que :

> la réduction de la quantité de substances dangereuses, la pollution et des déchets

> la diminution des nuisances sonores, olfactives et visuelles

> la réduction de la consommation d’énergie nécessaire à la fabrication et/ou à l’utilisation du produit.

L’éco-conception est donc une approche globale qui prend en compte les impacts environnementaux ou l’impact sur la santé humaine dans la conception et le développement du produit tout au long de son cycle de vie : de la matière première (extraction, etc.) à la fin de vie (démantèlement, traitement des déchets) en passant par la fabrication, la logistique et la distribution.

En résumé, un produit qui se démarque de la concurrence par son impact sur l’environnement peut être éligible au crédit impôt innovation.