Última oportunidad para no perder las deducciones por I+D+i de...

Cuál es el criterio actual de los Tribunales en relación con la consignación las deducciones por ...

En un contexto marcado por la pandemia, el RD-Ley 17/2020 trae consigo nuevas características a la deducción por inversiones en producciones audiovisuales. El sector audiovisual, altamente afectado por las consecuencias de las circunstancias marcadas por la COVID-19, comienza a respirar con este tipo de medidas.

El RD-Ley 17/2020 eleva los porcentajes y límites máximos de la deducción por inversiones en producciones españolas de largometrajes cinematográficos y de series audiovisuales de ficción, animación o documental regulada en el artículo 36.1 de la Ley 27/2014, del Impuesto sobre Sociedades.

¿Qué actividades son deducibles?

Hay que destacar que la modificación normativa tiene efectos para los ejercicios iniciados a partir del 1 de enero de 2021.

Si la actividad está dentro de este plazo, serán objeto de deducción todas aquellas inversiones en producciones españolas de largometrajes y cortometrajes cinematográficos y de series audiovisuales de ficción, animación o documental, que permitan la confección de un soporte físico previo a su producción industrial seriada. Dentro de estas actividades, podemos deducir:

¿Qué condiciones debo cumplir?

¿De qué cantidad puede beneficiarse mi empresa?

Si has realizado una inversión que se identifica con lo expuesto anteriormente y que cumple con las condiciones, podrás deducirte:

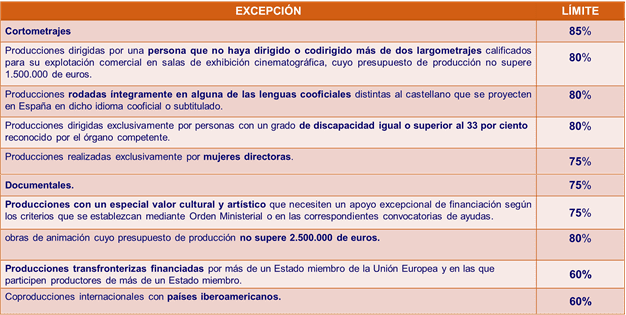

Es importante que sepas que el importe de esta deducción, conjuntamente con el resto de ayudas percibidas, no podrá superar el 50 por ciento del coste de producción. A excepción de los siguientes casos, que cuentan con sus propios límites:

Como límite general, la deducción generada en cada período impositivo no podrá superar el importe de 500.000 euros por contribuyente.

¿Qué otros aspectos debo tener en cuenta?

¿Qué novedades ha incluido el RD-Ley 17/2020?

Con su entrada en vigor, los contribuyentes que participen en la financiación de la producción ahora también tienen derecho a las deducciones de los artículos 36.1 y 36.3 de la LIS siempre que no adquieran derechos de propiedad intelectual o de otra índole respecto de los resultados del mismo, cuya propiedad deberá ser en todo caso de la productora y que las aportaciones se realicen antes de la obtención del correspondiente certificado de nacionalidad de la obra.

Se ha excluido la condición de que los elementos patrimoniales afectos a la deducción deban permanecer en funcionamiento durante únicamente 3 años. Asimismo, se permite la comercialización total o parcial de los derechos de explotación derivados.

Respecto a los límites, el límite incrementado del 50% de la cuota íntegra (90% en el caso de las Islas Canarias) también se aplica si las deducciones superan el 10% de la cuota íntegra.

Explore our latest insights

Cuál es el criterio actual de los Tribunales en relación con la consignación las deducciones por ...

Un desafío climático y energético con impacto social El cambio climático y la dependencia energét...

El compromiso del País Vasco con la innovación no es reciente y, año tras año, va aumentando. Así...

La reciente sentencia de la Sala de lo Contencioso-Administrativo del Tribunal Supremo, de 24 de ...